Da quando faccio questo mestiere, 17 anni or sono, uno degli errori più gravi che riscontro con maggior frequenza riguarda proprio il tema della durata per cui sottoscrivere una polizza vita volta a creare un risparmio per il futuro.

Da quando faccio questo mestiere, 17 anni or sono, uno degli errori più gravi che riscontro con maggior frequenza riguarda proprio il tema della durata per cui sottoscrivere una polizza vita volta a creare un risparmio per il futuro.

A tal proposito incappo quasi sempre in scelte volute o mal consigliate di piani di risparmio che hanno una durata compresa tra i 15 e i 20 anni.

Al tempo stesso, vista la tendenza in tal senso, uno dei timori maggiori, che ho riscontrato sia da parte di chi si approccia a collaborare con me, che da parte di chi opera con la concorrenza, è proprio la paura di proporre al cliente un accantonamento per il proprio futuro sfruttando una polizza vita che abbia una durata superiore a quella classica, che parte da 10 anni e arriva al massimo a 20. (Ovviamente considero brevi queste durate se le confronto all’orizzonte temporale che separa l’interessato dal compimento dell’età previdenziale).

Se chi vuole collaborare con me cambia in fretta modo di pensare, tutti gli altri continuano imperterriti sulla loro strada, causando in questo modo notevoli danni economici al cliente.

Ora ti spiego il motivo di questa mia affermazione.

Partiamo dal primo aspetto, quello puramente matematico.

Prendiamo come base di calcolo una forma di risparmio / investimento e ipotizziamo che renda ogni anno un 4% di interesse.

Poniamo che hai sottoscritto questa forma d’accantonamento con un piano di versamenti costanti da 1.000 euro all’anno per una durata contrattuale di 10 anni.

Il risultato che otterrai all’atto della liquidazione finale della forma di risparmio che hai sottoscritto sarà il frutto degli interessi che annualmente ti verranno riconosciuti su quanto hai versato unito a quanto già accantonato in precedenza.

Mi spiego meglio a mo’ di pallottoliere.

Il primo anno hai versato 1.000 euro che ti fruttano un 4% di interesse. Questo equivale a 40 euro da aggiungere.

Il secondo anno versi ancora 1.000 euro i quali si vanno ad aggiungere agli altri 1.000 dell’anno precedente e ai 40 euro di interesse maturati.

In totale hai nel tuo risparmio 2.040 euro.

Il 4% non maturerà ovviamente solo sui 1.000 euro che hai versato in quell’anno, ma su tutto il tuo montante che è pari in quel momento a 2.040 euro.

L’interesse del 4% su quei 2.040 euro sarà a quel punto di 81,60 euro.

Ora prosegui a fare lo stesso calcolo su 10 anni o meglio ancora usa la formula finanziaria necessaria e otterrai come risultato dell’accantonamento un capitale finale che ammonta a 12.486,35 euro.

Poniamo che alla famigerata data della pensione ti manchino all’appello 30 anni di contribuzione e che fai parte di quella categoria di persone che, a causa di un baco mentale che ti rosica la testa o che per via di un “consulente previdenziale” incapace di fare il suo mestiere, non ami fare programmi sul lungo periodo o quantomeno non ti hanno invogliato a farlo cercando di distoglierti da quell’idea malsana di fare risparmi di breve periodo.

A questo punto decidi di sottoscrivere la forma di risparmio che abbiamo visto pocanzi con una durata di 10 anni per poi farne un’altra di 10 alla scadenza della prima tranche e nel caso un’altra di 10 alla scadenza della seconda per arrivare così a coprire i 30 anni di contribuzione che mancano alla tua pensione.

Nell’arco dei 30 anni avrai versato 30.000 euro e ti troverai, ponendo che nel frattempo non spendi quelli che ti vengono liquidati alla chiusura di ogni periodo, una somma pari a (12.486,35 euro x 3) = 37.459,90 euro.

Se avessi fatto capitalizzare i tuoi soldi per 30 anni di fila senza interrompere il tutto ogni 10 anni per poi riprendere i versamenti da zero, ti saresti trovato con 58.328.33 euro.

Sono ben 20.869,28 euro di differenza dovuti o alla tua cocciutaggine o a quella di un consulente che ha pensato solo a portare a casa un contratto pur di non contraddirti e dirti che stavi facendo una sciocchezza.

A questo punto se sei stato attento ai miei passaggi, potresti avere qualcosa da obiettare, ovvero:

“Ma io non intendo ripartire da zero dopo 10 anni. Io voglio investire fin da subito nella seconda tranche anche quello che ho ottenuto come risultato nei 10 anni precedenti!”

Bravo, ottima osservazione la tua! Così facendo si potrebbe pensare che vai a smentire i calcoli che ho fatto fino a questo momento.

Peccato però che fino a qui abbiamo fatto i costi senza l’oste.

Ad esempio non abbiamo considerato che le forme d’accantonamento hanno dei costi e che la maggior parte dei prodotti che vengono commercializzati prevedono che vengano applicati in maniera maggiore all’atto dell’apertura del contratto.

Se continui a voler ragionare sul risparmiare in “più tappe” ti farai applicare dei costi fissi tre volte in più rispetto ad una soluzione che copre già l’intera durata dell’operazione.

Questi soldi ovviamente andranno ad erodere in misura nettamente maggiore ciò che vai ad accantonare.

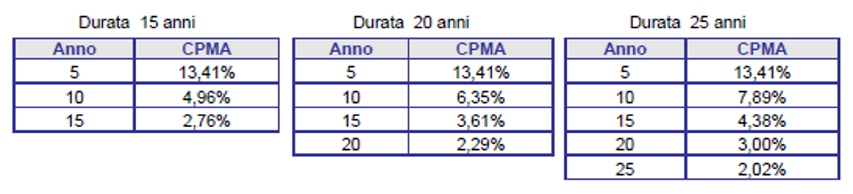

Dato che non parlo a vanvera, guarda con i tuoi occhi la tabella dei CPMA (Costo Percentuale Medio Annuo) di un prodotto largamente diffuso sul mercato (purtroppo per i clienti) e verifica da te come questi incidono in maniera molto forte su brevi durate piuttosto che su quelle lunghe.

Ora, senza che ti spiego in questo articolo il funzionamento di questo indicatore di costi (ti prometto che essendo importante, lo farò in uno dei miei prossimi, ragion per cui rimani sintonizzato), puoi vedere da te come è vera l’affermazione che ti ho fatto.

Sono tutti soldi che lasci per strada. Vuoi veramente farmi credere che ti fa piacere perderli?

Oltre a quanto visto fino a questo punto in merito ai costi, sappi che non abbiamo ancora fatto il conto con le tasse.

Ebbene sì, anche qui si pagano le tasse…

Al termine della durata contrattuale il capitale che hai ottenuto è soggetto ad una tassazione sulla plusvalenza che hai maturato che ad oggi è del 26% (salvo per i guadagni originati dagli investimenti in titoli di Stato e equiparati che saranno tassati al 12,5%).

Se al termine dei 10 anni reinvesti quello che ti hanno liquidato, perderai immancabilmente una fetta di guadagni per via di quella parte di tasse che ad ogni ipotetico rinnovo di 10 anni che ti sei prefissato di fare hai lasciato sul piatto regalandolo allo stato.

Attenzione ora a non incappare nell’errore opposto! Ci sono dei lestofanti veri e propri che ti propongono durate contrattuali di 35 anni quando in realtà ti mancano 15 anni di contribuzione, con la scusa che se poi vuoi, puoi interrompere i versamenti e riscattare il tutto prima.

Se è vero che puoi riscattare prima, con che penalità lo puoi fare?

Se è vero che i costi su una durata maggiore incidono di meno, non devi cadere nel tranello di farti appioppare una polizza più lunga di quella che poi sfrutterai, altrimenti finirai per pagarla di più.

Mi spiego meglio anche in questo caso.

Se hai del vino da mettere in una botte, devi sapere quanto ne hai per poi comprare una botte con una capacità adeguata.

Se sai di avere 25 litri di vino, non compri una botte che ne può contenere 50 solo perché in proporzione costa di meno che due da 25, ne comprerai una da 25 punto e basta.

In poche parole se hai 40 anni e a conti fatti andrai in pensione a 67 anni, la durata della polizza da sottoscrivere è 27. No 20 e no 35! Claro?

Sono riuscito a farti ragionare?

Spero di sì.

Poiché la legge mi impone di proporre contratti adeguati alle esigenze del cliente, l’unico caso in cui me la sentirei di proporti un contratto con una durata di 10 anni, è quello in cui ti mancano effettivamente 10 anni di contribuzione per arrivare in pensione.

Se dopo aver letto quanto ti ho scritto fino a qui, sei una di quelle persone a cui mancano 20, 30 o 40 anni di contribuzione alla pensione e vuoi sottoscrivere una forma di risparmio con una durata di 10/15 anni sfruttando il sottoscritto o con chi collabora con noi di Pensione Assicurata™, sappi che ti invito fin da subito a contattare la concorrenza, che sarà ben lieta di “impallinarti” con un bel prodotto sul quale in proporzione ci guadagnerà di più…

Se invece hai capito l’errore e vuoi una consulenza che ti porti a scoprire quanto devi accantonare per poter mantenere in pensione un tenore di vita dignitoso che ti eviti di dover rovistare tra i cassonetti per vivere e che ti ricerchi la soluzione idonea per te tra le varie offerte disponibili sul mercato, allora senza indugio richiedi la tua consulenza cliccando sul banner qui sotto.

A presto!

PS: Se hai ritenuto utile questo articolo, condividilo sui social.

Chiaro, amichevole, trasparente e coinvolgente!

Complimenti Claudio!